Angeblich soll uns Deutschen ja das Steuernsparen wichtiger sein als Sex.

Doch auch wenn es sich hierbei wohl nur um einen skurrilen Steuermythos handelt, darf die Frage erlaubt sein, wie die eigene Steuerlast auf legale Art und Weise reduziert werden kann.

Denn gerade mit Blick auf den langfristigen Vermögensaufbau spielen Steuern eine nicht zu unterschätzende Rolle.

Vor diesem Hintergrund stelle ich mir die Frage: Könnte es sich für einen Privatanleger wie mich lohnen, seine Altersvorsorge über eine vermögensverwaltende Gesellschaft zu betreiben?

Im 1. Teil meiner neuen Artikelreihe „Der Weg zur Jung in Rente GmbH“ schaue ich mir hierfür zunächst die wichtigsten steuerlichen Unterschiede zwischen natürlichen Personen und Kapitalgesellschaften an.

Transparenzhinweis: Dies ist eine markenbezogene Kooperation.

Der Weg zur Jung in Rente GmbH

Während die große Mehrheit der Deutschen ihre Vermögensgegenstände wie Aktien, ETFs & Co. im Privatvermögen hält, gibt es eine kleine, aber wachsende Anzahl von Investoren, die ihren Vermögensaufbau ganz oder teilweise auf eine vermögensverwaltende Gesellschaft verlagert.

Für diese steuerliche Gestaltungsform machen immer häufiger Synonyme wie Sparschwein-, Spardosen-, Depot- und Trading-GmbH die Runde.

Hintergrund für den Vermögensaufbau im Gesellschaftsmantel ist dabei ein vermeintlicher Steuerspareffekt, den sich die frisch gebackenen Firmenbesitzer von ihrer eigenen Vermögensverwaltung versprechen.

Ob es sich hierbei aber wirklich um ein Steuersparmodell handelt, werde ich in der Artikelreihe „Der Weg zur Jung in Rente GmbH“ anhand meiner persönlichen Steuersituation genauer unter die Lupe nehmen.

Ausgangssituation

Das deutsche Steuerrecht gehört zweifellos zu den komplexesten seiner Art und kann einen Steuerlaien wie mich entsprechend schnell überfordern.

Insofern war es für meine Überlegungen unerlässlich, vorab ein paar vereinfachende Annahmen zu treffen:

- „Der Weg zur Jung in Rente GmbH“ beschränkt sich auf den Vermögensaufbau mittels Kapitalgesellschaften nach deutschem Recht (UG, GmbH, AG), denen ich mich im 2. Teil meiner Artikelreihe noch ausführlicher widmen werde.

- Meine Betrachtung konzentriert sich ausschließlich auf die Besteuerung von Kapitalerträgen aus Aktien und ETFs – also Veräußerungsgewinne und Dividenden. Andere Einkünfte aus Kapitalvermögen wie Zinsen oder Stillhalterprämien bzw. weitere Einkünfte wie aus der Vermietung und Verpachtung von Immobilien lasse ich zunächst außen vor.

- Um sich nicht in den Untiefen des deutschen Steuerrechts zu verlieren, werde ich mich dem Thema zudem auf einer hohen Flughöhe nähern und Sonderfälle (z.B. Besteuerung von REITs, MLPs und Nicht-UCITS-konformen ETFs) außen vor lassen.

Besteuerung von Kapitalerträgen

Natürliche Personen

Bei natürlichen Personen wird von Kapitalerträgen aus Aktien und ETFs pauschal die sogenannte Kapitalertragsteuer (KapESt) abgezogen.

Diese setzt sich aus dem Kapitalertragssteuersatz von 25% zuzüglich Solidaritätszuschlag (5,5% des Kapitalertragsteuersatzes) zusammen, mithin also 26,375%.

Hinweis: Für alle, die der Kirchensteuerpflicht unterliegen, summiert sich die Kapitalertragssteuer auf bis zu insgesamt 28%.

Die Erhebung der Kapitalertragsteuer erfolgt dabei auf zwei unterschiedliche Weisen:

- Im Falle eines Depots bei einem in Deutschland ansässigen Broker (Inland) wird die KapESt normalerweise automatisch einbehalten.

- Im Falle eines Depots bei einem nicht in Deutschland ansässigen Broker (Ausland) muss die KapESt im Folgejahr über die Steuererklärung abgeführt werden.

Bei der Ermittlung der Einkünfte aus Kapitalvermögen kann pro Person maximal ein Betrag von €801 p.a. (Sparer-Pauschbetrag) als Werbungskosten abgezogen werden.

Auf gut Deutsch: Die KapESt wird erst auf Kapitalerträge über €801 im Jahr fällig.

Ein Abzug der tatsächlichen Werbungskosten ist hingegen ausgeschlossen.

Kapitalgesellschaften

Kapitalgesellschaften unterliegen anders als natürliche Personen nicht der KapESt.

Stattdessen kommen bei GmbH & Co. grundsätzlich zwei andere Steuerarten zur Anwendung:

- Hierbei handelt es sich zum einen um die sogenannte Körperschaftsteuer (KSt). Diese beträgt 15% des zu versteuernden Einkommens der Kapitalgesellschaft zuzüglich Solidaritätszuschlag (5,5% des Körperschaftsteuersatzes), mithin also 15,825%.

- Zum anderen wird von den Gemeinden eine Gewerbesteuer (GewSt) erhoben. Zu deren Bestimmung wird zunächst der Steuermessbetrag berechnet, welcher sich pauschal auf 3,5% vom Gewerbeertrag der Kapitalgesellschaft beläuft. Hierauf erheben die Gemeinden anschließend ihren individuellen Hebesatz, welcher 2020 bundesweit zwischen 200 und 995 betrug. In meiner Gemeinde liegt der aktuelle Hebesatz z.B. bei 475%, sodass sich die Gewerbesteuer auf 16,625% (=3,5%x475%) aufaddiert.

Die Kapitalerträge einer Kapitalgesellschaft würden in meinem Fall also insgesamt mit 32,45% besteuert (=KSt+GewSt =15,825%+16,625%).

Hinweis: Das deutsche Steuerrecht kennt einen Sonderfall (atypisch stille Beteiligung), der einen Gewerbesteuerfreibetrag i.H.v. €24.500 vorsieht und somit bis zu €4.073,13 (=16,625%x€24.500) GewSt sparen kann. Allerdings ist diese Konstruktion auch mit zusätzlichen Kosten verbunden (zusätzliche Jahresabschlüsse und Steuererklärungen), die den steuerlichen Vorteil ganz oder teilweise wieder aufzehren können, weswegen ich zunächst auf eine genauere Betrachtung verzichte.

Vergleicht man dies nun mit der Besteuerung von Kapitalerträgen bei natürlichen Personen (26,375%) erscheint das Steuersparpotenzial des Gesellschaftsmantels zunächst mehr als fraglich.

Sonderfall I: Veräußerungsgewinne bei Aktien

Doch nirgends gilt wie im deutschen Steuerrecht: Keine Regel ohne Ausnahme.

Denn während natürliche Personen ihre Kapitalerträge aus Aktienveräußerungen voll versteuern müssen, genießen Kapitalgesellschaften hier ein besonderes steuerliches Privileg.

So ist sowohl bei der KSt als auch bei der GewSt 95% des Veräußerungsgewinns außer Acht zu lassen.

Will heißen: Kapitalgesellschaften zahlen nur 1,6225% Steuern auf realisierte Aktienkursgewinne (=5%x32,45%).

Eine derartige steuerliche Begünstigung kann selbst einen Buy-and-Hold-Fan mit vergleichsweise wenigen Wertpapiertransaktionen wie mich begeistern.

Denn wenn nach jedem Aktienverkauf plötzlich 98,3775% (=100%-1,6225%) statt 73,625% (=100%-26,375%) des Gewinns übrig bleibt, bedeutet dies auch, dass ich die entsprechende Differenz beim nächsten Aktienkauf zusätzlich investieren kann.

Selbst bei einem durchschnittlichen realisierten Kursgewinn von gerade einmal €1.000 p.a. entspräche die steuerliche Begünstigung damit schon knapp €250 pro Jahr!

Sonderfall II: Kapitalerträge bei ETFs

Deutlich komplizierter gestaltet sich die Sachanlage, wenn es sich nicht um Aktien, sondern um ETFs handelt.

Hinweis: Mit ETFs sind vorliegend Aktienfonds (>51% Aktien) gemeint.

Dies hat mit der unterschiedlichen Teilfreistellung der Erträge zu tun:

- Als natürliche Person sind bei ETFs 30% der Erträge steuerfrei. Demzufolge fällt die KapESt nur auf 70% der Veräußerungsgewinne und Dividenden an. Der effektive Steuersatz für natürliche Personen liegt also bei 18,4625% (=70%x26,375%).

- Bei Kapitalgesellschaften sind Erträge aus ETFs zu 80% von der KSt und zu 40% von der GewSt befreit. Demnach unterliegen ETF-Erträge nur zu 20% der Körperschaft- und zu 60% der Gewerbesteuer. Der effektive Steuersatz für Kapitalgesellschaften liegt folglich bei 13,14% (=20%x15,825% + 60%x16,625%).

Im Endeffekt ist das Ergebnis jedoch klar: ETF-Erträge werden bei Kapitalgesellschaften um 5,3225%-Punkte geringer versteuert als bei natürlichen Personen.

Hinweis: Leider brachte die 2018 in Kraft getretene Investmentsteuerreform nicht nur diverse Teilfreistellungen mit sich, sondern auch eine sogenannte Vorabpauschale. Diese habe ich vorliegend aber bewusst außer Acht gelassen, da sie beim heutigen Zinsniveau kaum ins Gewicht fällt.

Zwischenfazit

Um aber vor lauter Zahlen nicht den Überblick zu verlieren, habe ich nachfolgend noch einmal die effektiven Steuersätze auf Kapitalerträge aus Aktien und ETFs für natürliche Personen und Kapitalgesellschaften zusammengefasst:

| Kapitalerträge | Natürliche Personen | Kapitalgesellschaften |

|---|---|---|

| Aktien Veräußerungsgewinne Dividenden | 26,3750% 26,3750% | 1,6225% 32,4500% |

| ETFs Veräußerungsgewinne Dividenden | 18,4625% 18,4625% | 13,1400% 13,1400% |

Quelle: Eigene Berechnungen

Insgesamt zeigt sich, dass Kapitalgesellschaften in 3 von 4 Fällen steuerlich begünstigt werden.

Lediglich bei Dividenden aus Aktien genießen natürliche Personen einen steuerlichen Vorteil.

Weitere steuerliche Unterschiede

Unterschied I: Einnahmen

Natürliche Personen

Als natürliche Person macht einem der deutsche Fiskus den Vermögensaufbau nicht gerade einfach.

Denn nur sehr wenige Formen der privaten Altersvorsorge sind steuerlich begünstigt.

Zudem lässt sich im privaten Bereich praktisch nur Geld investieren, welches zuvor bereits versteuert werden musste.

So sorgt allein die Einkommensteuer dafür, dass im Extremfall bis zu 45% weniger vom Bruttolohn übrig bleibt.

Unterm Strich geht einem so leider einiges an Sparpotenzial verloren.

Kapitalgesellschaften

Auch bei ausschließlich vermögensverwaltenden Gesellschaften besteht grundsätzlich die gleiche Misere wie bei natürlichen Personen.

Denn das Kapital, welches diesen zur Vermehrung zur Verfügung gesellt wird (z.B. in Form von Gesellschafterdarlehen), stammt meist aus dem Privatvermögen und wurde dementsprechend ebenfalls bereits besteuert.

Hinweis: Auf die Kapitalausstattung von vermögensverwaltenden Gesellschaften werde ich in meiner Artikelreihe noch ausführlicher eingehen (siehe Fazit).

Allerdings kann eine Kapitalgesellschaft neben der reinen Vermögensverwaltung auch problemlos weitere unternehmerische Aufgaben wahrnehmen – z.B. im Rahmen einer nebenberuflichen Tätigkeit (Blog, Online-Shop, etc.).

Der große Vorteil des Gesellschaftsmantels:

Kapitalgesellschaften zahlen insgesamt nur 32,45% Steuern auf Ihre Gewinne, während diese von natürlichen Personen (Einzelunternehmern) im Rahmen der Einkommensteuer mit bis zu 45% zu versteuern sind.

Gewinne aus unternehmerischen Tätigkeiten werden bei Kapitalgesellschaften also in vielen Fällen deutlich niedriger besteuert als bei Einzelunternehmern.

Dank der geringeren Steuerlast verbleibt sodann mehr Kapital im Betriebs- als im Privatvermögen, was die Kapitalgesellschaft wiederum unmittelbar für zusätzliche Investitionen nutzen kann.

| Gewinne | Einzelunternehmer | Kapitalgesellschaften |

|---|---|---|

| ESt | bis zu 45,000% | – |

| KSt | – | 15,825% |

| GewSt | – | 16,625% |

| bis zu 45,000% | 32,450% |

Quelle: Eigene Berechnungen

Unterschied II: Ausgaben

Natürliche Personen

Natürlichen Personen können von ihren Kapitalerträgen auf der Kostenseite lediglich €801 p.a. als Werbungskosten abziehen.

Darüber hinaus gehende weitere Aufwendungen sind vom Fiskus nicht zum Abzug zugelassen.

Dementsprechend wird auf sämtliche Kapitalerträge, die den jährlichen Sparer-Pauschbetrag übersteigen, die KapESt in Höhe von 26,375% fällig.

Kapitalgesellschaften

Im Gegensatz dazu kommt bei Kapitalgesellschaften zwar grundsätzlich ein höherer Steuersatz zur Anwendung (32,45%).

Dafür lassen sich aber auch sämtliche Kosten abziehen.

So können neben Fachliteratur, Seminaren, Schulungen und Hauptversammlungsbesuchen auch die mit der Vermögensverwaltung einhergehenden Fremdkapitalkosten (Zinsaufwand) als Betriebsausgaben geltend gemacht werden.

Auf diese Weise kann sich der Steuersatz auf eine deutlich niedrigere Steuerbemessungsgrundlage beziehen, als dies bei der KapESt im Privatvermögen der Fall wäre.

Im Ergebnis zahlen Kapitalgesellschaften so trotz höherem Steuersatz häufiger weniger Steuern als natürliche Personen.

Unterschied III: Privat- vs. Betriebsvermögen

Die bisherige Gegenüberstellung hat gezeigt, dass eine vermögensverwaltende Gesellschaft in steuerlicher Hinsicht durchaus interessant sein kann und diverse Vorteile gegenüber der Besteuerung von natürlichen Personen bietet.

Allerdings blieb dabei eine Frage ungeklärt: Wie bekomme ich mein Geld eigentlich wieder aus meiner Kapitalgesellschaft raus?

Wie so oft im Steuerwesen gibt es hierfür mehrere Möglichkeiten, die stark von der individuellen Situation abhängig sind.

Sollte man sich jedoch dafür entscheiden, Gewinne aus der eigenen Kapitalgesellschaft auszuschütten, bleiben zwei steuerliche Szenarien übrig:

- Entweder werden die Kapitalerträge mit der KapESt versteuert (26,375%)

- oder es wird das sogenannte Teileinkünfteverfahren gewählt.

Bei diesem sind zwar nur 60% der Kapitalerträge steuerpflichtig, dafür kommt aber der persönliche Einkommensteuersatz zur Anwendung.

Ich persönlich würde wohl dazu tendieren, das Geld langfristig in der Kapitalgesellschaft zu belassen, um es dort so lange wie möglich steuerbegünstigt arbeiten zu lassen.

Denn erst wenn der Zeitpunkt gekommen ist, an dem keine anderen Einkünfte mehr zur Verfügung stehen, erscheint es optimal, sich Gewinne ausschütten zu lassen, da dann auch der persönliche Einkommensteuersatz ein Minimum erreicht hat.

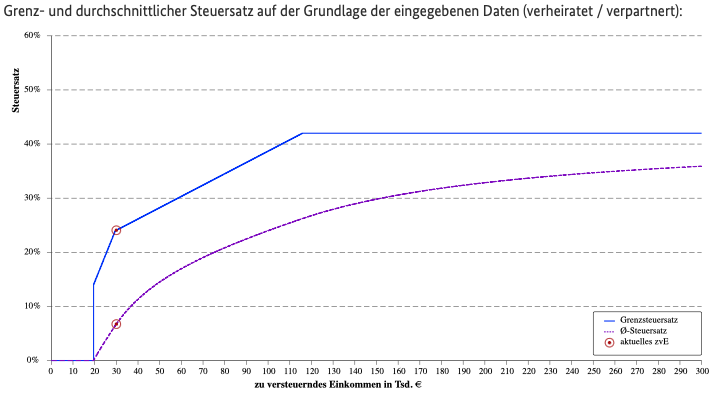

Ein Blick auf den Lohn- und Einkommenssteuerrechner des Bundesministeriums der Finanzen zeigt zum Beispiel, dass auf ein Einkommen von €30.000 im Jahr gerade einmal 17% Steuern bei Alleinstehenden und 7% bei Verheirateten fällig werden.

Quelle: Bundesministerium der Finanzen

Heißt im Klartext: Von €2.500 monatlicher Brutto-Dividende aus der eigenen Kapitalgesellschaft blieben meiner Frau und mir nach Steuern mehr als €2.300 übrig!

Fazit

Der 1. Teil meiner neuen Artikelreihe „Der Weg zur Jung in Rente GmbH“ hat gezeigt, dass zum Teil deutliche steuerliche Unterschiede zwischen natürlichen Personen und Kapitalgesellschaften bestehen.

Insbesondere bei Veräußerungsgewinnen aus Aktien wissen GmbH & Co. ihre steuerliche Begünstigung zur Geltung zu bringen.

Dabei darf man jedoch nicht außer Acht lassen, dass eine Rückführung von Kapital aus dem Betriebs- ins Privatvermögen einiger Voraussicht und langfristiger Planung bedarf.

Um noch mehr über den Vermögensaufbau mit Kapitalgesellschaften zu erfahren, werde ich mich in den kommenden Teilen meiner Artikelreihe mit den folgenden Fragestellungen auseinandersetzen:

- 2. Teil: Welche Gesellschaftsformen bieten sich für die Vermögensverwaltung an?

- 3. Teil: Wie hoch sind die Kosten einer vermögensverwaltenden Gesellschaft?

- 4. Teil: Ab welchem Vermögen lohnt sich eine vermögensverwaltende Gesellschaft?

- 5. Teil: Wie gründet man eine vermögensverwaltende Gesellschaft?

- 6. Teil: Wie aufwändig ist eine vermögensverwaltende Gesellschaft im Alltag?

Deine Jung in Rente GmbH

Solltest du dich nun bereits für die Gründung deiner eigenen vermögensverwaltenden GmbH entschieden haben, kann ich dir meinen Kooperationspartner RIDE sehr empfehlen.

Denn RIDE übernimmt für dich nicht nur den gesamten Gründungsprozess (RIDE Gründungs-Service), sondern bietet dir auch die perfekte Lösung zur Verwaltung deiner GmbH einschließlich Buchhaltung, Steuererklärungen und digitalem Datenraum (RIDE Admin-Service).

Allen hieran Interessierten bietet RIDE einen exklusiven Neukundenbonus in Höhe von €50 an.

Alles was du hierfür tun musst, ist den Gründungs- und/oder Admin-Service über meine persönlich RIDE-Landing-Page* zu buchen.

Auf diese Weise erhalte ich zudem eine kleine Provision, ohne dass dir hierfür irgendwelche Nachteile oder zusätzliche Kosten entstehen würden.

Danke für deine Aufmerksamkeit und weiterhin viel Erfolg beim Sparen, Investieren und frei sein!

Mein Newsletter

Willst du künftig mehr über den Weg zur Jung in Rente GmbH erfahren? Dann sichere dir jetzt meinen kostenlosen Newsletter!

Mein Disclaimer

Volle Transparenz: Die von mir zusammengetragenen Informationen basieren auf meinen eigenen Recherchen und wurden von mir nach bestem Wissen erstellt. Allerdings bin ich kein Steuerexperte. Meine Ausführungen sind daher weder als Steuerberatung noch als Empfehlung zu verstehen und ich übernehme daher ausdrücklich keinerlei Haftung für Entscheidungen, die auf Grundlage der hier präsentierten Informationen getroffen werden.

Mehr Informationen hierzu findest du auch in meinem Disclaimer.

Hallo David, zunächst erstmal Danke, dass du dieses aus meiner Sicht sehr interessante Thema aufgegriffen hast. Auch ich habe mich schon einmal mit dem Gedanken getragen, eine GmbH für den langfristigen Vermögensaufbau zu gründen. Bislang abgeschreckt haben mich die Bilanzierungspflichten, die m.E. über einen Steuerbüro erbracht werden und recht kostspielig sein können sowie die Veröffentlichungspflichten (E-Bilanz). Hier würde mich interessieren, wie du diesen Punkt einschätzt, bzw. ob du hier Einsparpotential siehst.

VG Richard

Moin Richard,

vielen Dank für deine Rückmeldung.

Eine vermögensverwaltende Gesellschaft geht tatsächlich mit zwei größeren Kostenblöcken einher, nämlich den Gründungs- und den Strukturkosten.

Diesen Themenkomplexen werde ich mich im

– 3. Teil: Wie hoch sind die Kosten einer vermögensverwaltenden Gesellschaft? und

– 6. Teil: Wie aufwändig ist eine vermögensverwaltende Gesellschaft im Alltag?

meiner Artikelreihe ausführlich zuwenden.

Aber grundsätzlich bestehen ja zwei Möglichkeiten:

Entweder man opfert seine Zeit und übernimmt die erforderlichen Aufgaben (u.a. Buchhaltung, Steuererklärung und Jahresabschluss) so weit es geht selbst oder man beauftragt hierfür einen professionellen Dienstleister wie RIDE*.

Meine Berechnungen zu diesem sehr wichtigen Themenbereich werde ich in den kommenden Wochen veröffentlichen.

Viele Grüße

David

Hallo David,

vielen Dank für das Erstellen der Artikelreihe. Ich bin schon auf die nächsten Teile gespannt. Gerade weil Ich selbst gerade plane mit der Unterstützung von RIDE nächstes Jahr eine GmbH zu gründen.

Viele Grüße,

Tom

Moin Tom,

Danke für dein Feedback! Toll, wenn dir der 1. Teil der Artikelreihe schon einmal einen Mehrwert geboten hat.

Ich werde die bevorstehenden Themen mit einer vergleichbaren Tiefe und Gründlichkeit aufbereiten 🙂

Besten Gruß

David

Hallo David,

danke für diesen Blick über den Tellerrand.

Sehe ich es richtig, dass ein solches Modell für buy&hold-Investoren, die auf einer Dividendenstrategie fahren, nicht sinnvoll ist, da die Steuer auf Dividenden bei 32,45 % (GmbH) statt 26,375 % (Privatperson) abgeführt wird?

Viele Grüße,

MrTott (Chris)

Moin Chris,

vielen Dank für dein Feedback!

Tatsächlich erscheint eine vermögensverwaltende Gesellschaft nicht optimal, wenn sich deine Anlagestrategie auf die Vereinnahmung von Dividenden konzentriert – es sei denn, du ziehst doch die im Text nur kurz angerissene atypisch stille Konstruktion mit allen Vor- (€24.500,– GewSt-Freibetrag) und Nachteilen (zusätzlicher Zeit- und/oder Kostenaufwand) in Betracht.

Allerdings sollte man berücksichtigen, dass es selbst für Buy-and-Hold-Investoren (zu denen ich mich ja grundsätzlich auch zähle) durchaus Sinn machen könnte, auf eine vermögensverwaltende Gesellschaft zu setzen, da auch hier ein erst in der fernen Zukunft anfallender Veräußerungsgewinn deutlich steuerbegünstigt vonstatten gehen würde.

Besten Gruß

David

Hallo David,

Danke für den ausführlichen Beitrag. Das ist sicherlich ein Thema, bei dem sehr viel „Halbwissen“ vorhanden ist.

Finde ich super, dass du hier Klarheit reinbringst!

Eine Frage: Beschreibst du hier deinen Entscheidungsprozess „in Echtzeit“ mit offenem Ergebnis? Oder hast du schon eine GmbH gegründet (bzw. bist kurz davor) und beschreibst den Weg, den du gegangen bist?

Grüße

Holger

Moin Holger,

das ist in der Tat eine sehr wichtige Frage!

Ich habe bislang noch keine GmbH oder andere vermögensverwaltende Gesellschaft gegründet.

Die Artikelreihe beschreibt insofern meine eigenen Gedankengänge zu dem Thema.

Das Ergebnis dieses Prozesses ist noch offen.

Viele Grüße

David

Hallo David,

vielen Dank für diesen spannenden Bericht. Eine Rückfrage noch zum Abschnitt: „Ein Blick auf den Lohn- und Einkommenssteuerrechner des Bundesministeriums der Finanzen zeigt zum Beispiel, dass auf ein Einkommen von €30.000 im Jahr gerade einmal 17% Steuern bei Alleinstehenden und 7% bei Verheirateten fällig werden.“

Die dazugehörige Grafik zeigt ja nur den Grenz- und Durchschnittssteuersatz. Wie kommst Du denn darauf, dass der Steuersatz bei Alleinstehenden und Verheirateten unterschiedlich ist? (Kurz: Was ist denn Deine Quelle?) Wäre mir ehrlicherweise neu, dass der Staat Verheiratete und Alleinstehende unterschiedlich besteuert. Ja, es gibt die Möglichkeit sich zusammen zu veranlagen, aber in jedem Fall ist die Steuerlast von zwei Alleinstehenden und einem Ehepaar über ein Jahr betrachtet gleich. Oder gehst Du bei den 30.000 davon aus, dass diese das komplette Einkommen für Euch beide für ein Jahr entspricht?

Viele Grüße

Jakob

Moin Jakob,

entschuldige, falls dich meine Ausführung verwirrt haben sollte.

In der Tat betrachte ich das Einkommen i.H.v. €30.000 als fixe Variable – unabhängig davon, ob es sich um einen Alleinstehenden oder ein Ehepaar handelt.

Bei letzterem können die steuerlichen Freibeträge natürlich zwei Mal in Anspruch genommen werden, sodass der Steuersatz (7%) hier deutlich niedriger liegt als bei einem Alleinstehenden (17%).

Falls du noch Rückfragen hast, komme gerne wieder auf mich zu!

Besten Gruß

David

Hallo David,

vielen Dank für die Aufklärung in deinem Blog.

Du hast das Thema der Gewerbesteuerbefreiung kurz angerissen.

Gibt es nicht auch noch zusätzlich zur atypischen stillen Beteiligung, die Möglichkeit, sich als Kapitalgesellschaft komplett von der Gewerbesteuer zu befreien, wenn man keine Dienstleistungen anbietet, also „nur“ sein eigenes Vermögen verwaltet und „kein Gewerbe“ betreibt?

Danke für deinen tollen Blog.

Viele Grüße

Oliver

Hi,

Danke für die Artikelserie. Jedoch habe ich nicht verstanden warum du nicht die Form der Familienstiftung in Erwägung ziehst. Dein Ziel ist doch der Vermögensaufbau für dich und deine Familie zu erreichen. Das würde dir meines Erachtens besser in der Stiftung gelingen. Du bist nicht Bilanzierungspflichtig, sparst die Gewerbesteuer bei den Erträgen, die ansonsten wie in der Kapitalgesellschaft besteuert werden, du hast kein Problem mit der Wegzugbesteuerung, kannst wie in der GmbH ausschütten und auch deine Frau, Kinder, Enkel, Enkelkinder etc. begünstigen und deren Freibeträge nutzen, etc. Eine Stiftung kann auch selbst Unternehmen gründen und mit Gewinnabführungen von deren Erträgen profitieren. Die Nachfolge ist schon geregelt und die Erbersatzsteuer ist wenn gewünscht leicht zu umgehen. Ist das wesentlich charmantere Konstrukt im Vergleich zur GmbH und Kapital kannst du wie befindet GmbH mit Darlehen in die Stiftung geben.

Außerdem würde ich dir raten sich auch mal als Stillhalter von Optionen zu versuchen oder sich zumindest damit mal zu beschäftigen. Kann sehr erträglich sein über Optionen einzukaufen und durch kontinuierliche Call Verkäufe gegen deinen Bestand weiteres Einkommen zu generieren.